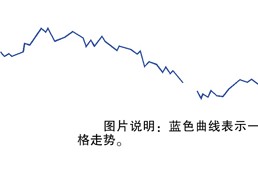

蔣占剛 2010年以來,受全球流動性泛濫的影響,黃金價(jià)格全年漲幅高達(dá)29.71%。于是,在金價(jià)飆漲與CPI一路躥升的綜合作用下,貴金屬投資市場呈現(xiàn)出前所未有的火爆,并于短時(shí)間內(nèi)逐漸向大眾化、常態(tài)化延伸。一時(shí)間,在家庭財(cái)富資產(chǎn)管理中,投資黃金、白銀已開始與銀行儲蓄、理財(cái)產(chǎn)品、基金定投、股票交易并列為五大主要投資途徑,并得到了愈來愈多投資者的認(rèn)可與追捧。與此同時(shí),各銀行紛紛拓展個(gè)人貴金屬投資業(yè)務(wù),在創(chuàng)新銀行自身業(yè)務(wù)的同時(shí),更為普通投資者提供了財(cái)富管理的新渠道。然而,正當(dāng)投資者紛紛期待黃金市場再續(xù)精彩之際,卻不料在新年的第二個(gè)交易日遭遇了金價(jià)的巨幅跳水。雖說開局不利的現(xiàn)實(shí)情況未改黃金投資的火熱局面,但卻在某種程度上給一些看多者澆了盆冷水。為此,專家提醒,投資者今年炒金需要適時(shí)轉(zhuǎn)變思路,并須掌握三大竅門?! 「[門一: 必須轉(zhuǎn)變傳統(tǒng)思路 總的來說,去年的黃金市場在為投資者帶來驚喜與財(cái)富的同時(shí),更讓人們領(lǐng)略到了金價(jià)上漲過程中有別于以往的某種特殊性,即倘若按照以前的傳統(tǒng)思路來研判金價(jià)走勢的話往往是背道而馳的。對此,專家提醒投資者,在分析未來的行情時(shí)須注意三轉(zhuǎn)變?! <艺J(rèn)為,第一個(gè)轉(zhuǎn)變是,去年金價(jià)的走勢與美元指數(shù)的走勢在大部分時(shí)間里是同時(shí)上漲的,只是漲幅不相一致,也就是說二者呈現(xiàn)出正相關(guān)關(guān)系,而這在歷史上是較為罕見的,因此投資者在去年按照以往的經(jīng)驗(yàn)研判金價(jià)的漲跌非常困難,有時(shí)甚至是相反的。其二是金價(jià)完全脫離了與其它大宗商品的關(guān)系,比如原油價(jià)格、鉑金等貴金屬價(jià)格等,可見通過其它大宗商品的價(jià)格來研判金價(jià)走勢已經(jīng)沒有太大意義。其三,基本面完全主導(dǎo)金價(jià)走勢,譬如去年初歐元區(qū)主權(quán)債務(wù)危機(jī)剛發(fā)生時(shí),從技術(shù)面上分析,黃金應(yīng)該有進(jìn)一步調(diào)整的需求,但債務(wù)危機(jī)的發(fā)生所帶來的避險(xiǎn)情緒使黃金價(jià)格一路走高,而同時(shí)美元指數(shù)也是大幅走高。后期雖然歐元區(qū)債務(wù)危機(jī)有所緩解,但金價(jià)依舊沒有深幅度的調(diào)整,相反則是每次小幅度調(diào)整后便會創(chuàng)出新高,最高曾攀升至1430美元附近,較年初上漲了300多美元,漲幅達(dá)到30%以上?! 「[門二: 密切關(guān)注美聯(lián)儲貨幣政策 根據(jù)對國際現(xiàn)貨黃金價(jià)格在2010年里的變化數(shù)據(jù)統(tǒng)計(jì),從年初最低時(shí)的每盎司1045美元,上漲到12月初最高1430美元,波動幅度高達(dá)36.84%。即使以年初開盤價(jià)格1096美元算起,截至2010年12月下旬,價(jià)格一直保持在1380美元附近,全年累計(jì)漲幅高達(dá)25.91%,可謂遠(yuǎn)遠(yuǎn)超出了兩度加息后一年期商業(yè)銀行2.75%的存款利率與CPI的年漲幅。踏入2011年,在國家強(qiáng)調(diào)逐漸恢復(fù)貨幣常態(tài)化政策的宏觀大背景下,適度收緊貨幣流動性在抑制樓市、大宗商品和農(nóng)產(chǎn)品等基礎(chǔ)商品價(jià)格泡沫的同時(shí),也將影響到國內(nèi)投資者對未來黃金、白銀價(jià)格的上漲預(yù)期?! Υ?,理財(cái)專家提醒投資者,今年炒金需要注意1500美元附近的壓力,不要盲目樂觀地一味看高。與此同時(shí),今年年中需要關(guān)注美聯(lián)儲的貨幣政策是否轉(zhuǎn)向,這將直接關(guān)系到金價(jià)的方向性選擇。只有美聯(lián)儲及全球經(jīng)濟(jì)體改變現(xiàn)行的貨幣政策,并收回過剩的流動性且開始加息,金價(jià)才會停止上漲。預(yù)計(jì)今年上半年結(jié)束時(shí)將會有一個(gè)較為明確的答案,倘若屆時(shí)美聯(lián)儲依舊沒有改變貨幣政策,則金價(jià)還會維持在高位,牛市也依舊會繼續(xù)。反之,如果美國進(jìn)入加息周期,金價(jià)則會出現(xiàn)一定幅度的下跌,進(jìn)而回歸供需關(guān)系決定價(jià)格的時(shí)代。 竅門三: 需做好五項(xiàng)準(zhǔn)備 2011年元旦剛過,不少尚未涉足過黃金投資的家庭開始紛紛準(zhǔn)備借金價(jià)回調(diào)之際增加此項(xiàng)資產(chǎn)配置。針對這部分準(zhǔn)投資者,專家建議在正式涉獵黃金市場前,須做好以下五項(xiàng)準(zhǔn)備: 第一是目標(biāo)準(zhǔn)備。通常情況下,投資黃金從時(shí)間上可分為短期投資、中期投資和長期投資;從獲利要求上可分為保值和增值;從操作手法上可分為投資與投機(jī)。因此,家庭需結(jié)合黃金價(jià)格的波動、可供使用的資金、個(gè)人的投資風(fēng)格,以及對黃金價(jià)格和黃金品種的熟悉程度,來確定適宜的黃金投資目標(biāo)?! 〉诙墙M合準(zhǔn)備。畢竟黃金是家庭資產(chǎn)配置中投資標(biāo)的中的一種,由于每個(gè)家庭的投資目標(biāo)和風(fēng)險(xiǎn)控制要求不同,決定了不同的黃金投資比例。一般情況下,即便在黃金預(yù)期會大漲的前提下,普通家庭也不可將過多資金通通用來存金或炒金?! 〉谌瞧贩N準(zhǔn)備。對于中老年投資者來說,應(yīng)首選實(shí)物金品種,而一些諸如紙黃金和黃金T+D等投資品種,較為適合有一定投資經(jīng)驗(yàn)與風(fēng)險(xiǎn)承受能力的年輕人?! 〉谒氖秋L(fēng)險(xiǎn)準(zhǔn)備。要知道黃金投資與黃金儲藏是兩回事,盲目投資一樣會導(dǎo)致深度套牢甚至虧損?! 〉谖迨切畔?zhǔn)備。畢竟影響黃金價(jià)格漲跌的因素非常多,且從全球范圍來講,黃金市場的交易是24小時(shí)不間斷的,因此投資黃金對于信息的要求相對較高。 (責(zé)任編輯:秦敬文)